CFDは差金決済取引のことです。

株式指数や金など世界のさまざまな資産に投資でき、手持ち資金以上に大きな取引ができる特徴があります。

しかしCFDには魅力やメリットだけではなく、その特徴ならではのデメリットも。

後編ではCFDのメリットとデメリットについて解説します。

CFDのメリット

前編では、CFDとはどのような取引なのかを説明しました。CFDの特徴は以下のようなメリットを生み出します。

CFDの主なメリット2点を紹介します。

株式以外の資産に投資可能

CFDにはさまざまな種類があり、世界中の資産に投資できます。

株以外の商品にも投資することができますので、原油や金などの商品に投資したい人には魅力的でしょう。

手持ち資金が少なくても高額の取引ができます

CFD取引では、証拠金を差し入れることで、レバレッジをきかせて「自己資金の数倍の取引」ができます。

「CFD取引は資金効率がよい」と言われるゆえんがここにあります。

CFDのデメリット

メリットの一方、CFDにはデメリットもあります。レバレッジがきく分、大きな損失が出る可能性がありますので、十分な知識と注意が必要です。

株の現物取引などと共通するリスク

他の投資と同様に、CFDにも価格変動リスクや流動性リスクがあります。

CFDで投資すれば必ず儲かるわけではありません。株価指数や商品価格が思った通りの値動きをしなければ、損が出ます。

また商品の流動性の低下により、意図した取引ができないことも。

外貨建てCFDの場合は、外国株取引と同じように、為替変動による思わぬ損失が起こることもあります。

レバレッジによるリスク

CFD取引ではレバレッジをかけることで「自己資金の数~数十倍の取引」ができます。

うまくいけば少ない手持ち資金で現物取引よりも大きな利益を得られますが、損失が大きくなる可能性もあるということです。中には差し入れた証拠金以上に損失が拡大するケースも。

現物取引ですと、50万円で買った株が値下がりしても、50万円以上に損をすることはありません。しかしレバレッジを効かせた取引では、投資した金額以上の損をすることも。

「CFDで大損をした」「2日足らずで250万円の損失を出した」という体験談もネットに溢(あふ)れています。レバレッジをかけすぎる取引はとても危険です。

追証・マージンカットのリスク

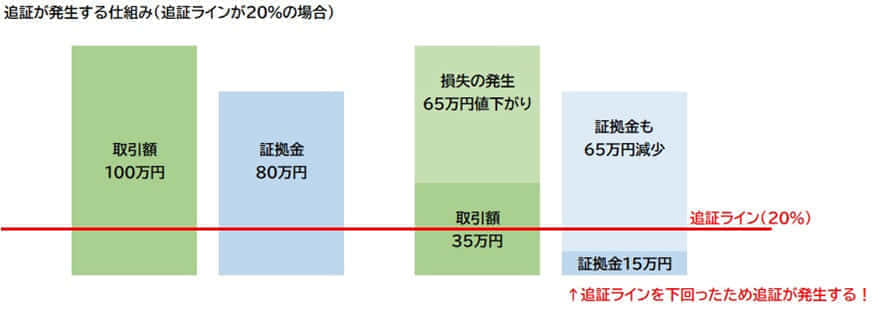

レバレッジ取引のためには証券会社に「証拠金」を預けます。株式CFDだと、取引額の20%に相当する証拠金が必要です。

CFDの評価額が下がりますと、損失分は証拠金から差し引かれていきます。つまりCFDの評価額値下がりによって、預けた証拠金が減っていくのです。

証拠金が減り定められたラインを下回りますと、追加の証拠金を入金する必要があります。この「追加入金する証拠金」を追証(おいしょう)と呼びます。

期日までに追証を入金しないと強制決済(マージンカット)され、損失が確定します。

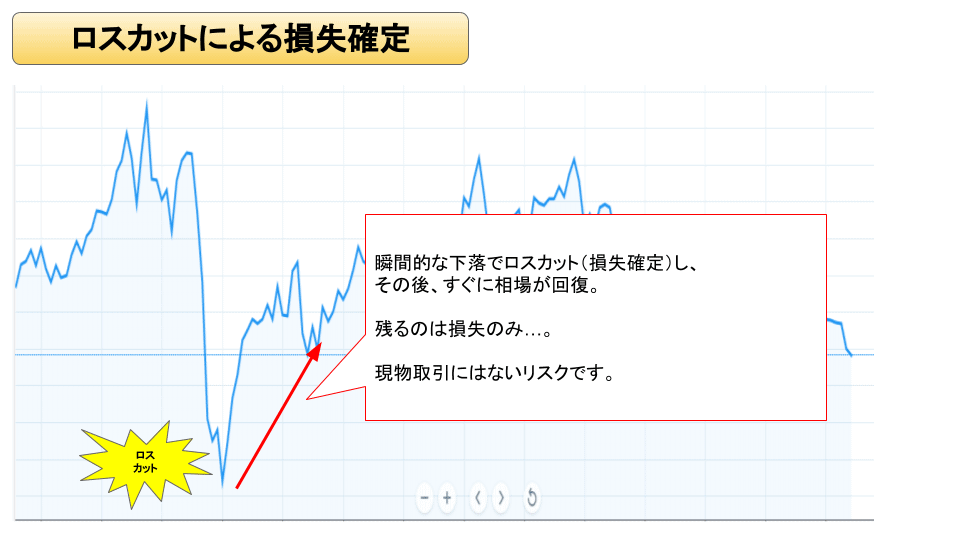

ロスカットのリスク

CFDの値下がり幅が大きい場合には、「強制ロスカット」される可能性もあります。

ロスカット自体は「損失を大きくしないための措置」なのですが、「瞬間的に値下がりして、すぐに回復した」という場合でも、強制ロスカットにより損が出ることがあります。

投資んライブ CFD取引のデメリット・リスクとは?失敗を防ぐ方法を分かりやすく解説 2021.07.11

「高いレバレッジをかけている」「証拠金の額が少ない」ケースでは、突発的な値下がりで強制ロスカットされる可能性が高くなります。

「寝て起きたら、強制ロスカットで高額の損失が確定していた」という体験談も。

一方の現物取引であれば「下がっても我慢して値上がりを待つ」ことができます。強制ロスカットは現物取引にはないデメリット・リスクです。

信用リスク

店頭CFDの取引をしている場合、取引相手となる証券会社等の業績・財務状況が悪化するリスクも考えておく必要があります。

証券会社が破綻した場合には、最悪は証拠金の一部が返還されず、損失が生じます。

また店頭CFDは市場での取引ではなく相対取引であり、相手の言い値で商品を買います。必ずしも「言い値=原資産の価格」とならないことにも注意が必要です。

金利変動リス

CFD取引では「お金を借りて商品を買った(買い建て)」ときには金利の支払いが発生します。

金利水準によって、支払う額が増加するケースがあります。つまり想定よりもコストがかかる可能性があるということです。

なお売り建てでは金利支払いは発生しません(金利を受け取ることができます)が、配当金相当額の支払いが必要になります。

情報が少ない

日本ではCFDは株式や投資信託、FXのようなメジャーな取引ではありません。そのため情報が少ないのも大きなデメリットです。

多様な商品に投資できますが、商品先物などは「素人には難しい」とよくいわれる投資対象で、参考記事などを読んでもすぐに全てを理解するのは難しいでしょう。

CFDだと専門知識がなくても簡単に投資できるため「よく理解していない商品や不確定要素の大きい商品に、安易に手を出して損をした」ということになりかねません。

損益通算できない

CFD取引は、現物株式や投資信託と損益通算ができません。損失が出た場合、損益通算できるケースに比べて課税額が多くなります。

「CFD取引と現物株取引を行っている場合」「投資信託と現物株取引を行っている場合」で考えてみます。

| CFD取引と現物株取引 (損益通算できない) | CFDで40万円の損、株で100万円の利益 【課税対象額】100万円 【税額】100万円×20.315%=20万3,150円 |

| 投資信託と現物株取引 (損益通算できる) | 投資信託で40万円の損、株で100万円の利益 【課税対象額】100万円-40万円=60万円 【税額】60万円×20.315%=12万1,890円 |

CFDで利益が出て、株で損をした場合も損益通算はできませんので、税制上は不利といえます。仮想通貨と同じです。

まとめ

CFD取引はさまざまな資産に投資ができ、自分の手持ち資金以上の取引ができます。

「大きな利益をあげたい」という人にとっては魅力的にうつるでしょうが、大きなリターンは常に大きな損失(リスク)と隣り合わせです。

現物取引であれば「出資した金額以上の損」がでることはありません。

しかしCFD取引ではレバレッジがきくため「差し入れた証拠金の額」「自己資金の額」を上回る損失が突発的に発生することがあります。実際に追証の発生や強制ロスカットで損をした人も。

まだメジャーな投資方法とはいえないこともあり、CFDに関する情報も少ないのが現状です。また、無許可でCFD取引を強引に勧誘する悪徳業者もいることが、弁護士会などのサイトを通じて注意喚起されています。

どのよううな投資商品であれ例外はありません。CFDもきちんと勉強した後に、参加すべきです。いまは、情報が十分とは言えず、また、損失発生の場合は、その影響も大きく、リスクも高いため、いまは特に初心者は慎重であるべき投資方法だといえるでしょう。

業界最狭水準のスプレッドで取引手数料は0円!全額信託保全で安心安全![]()

【広告】

DMM CFDで、インデックス投資

DMM CFDは、”安心””シンプル”、”低コスト”

▼ ▼ ▼ ▼ ▼ ▼ ▼ ▼ ▼

=======================================================

┌─┐

│1│お客様の資金は『全額信託保全』

└───────────────────────────────

DMM CFD は、全額信託保全で安心・安全な取引環境、お客様の資金は、

日証金信託銀行に委託。

=======================================================

┌─┐

│2│米国株価指数の取引なら、目移りしない DMM CFD!!

└───────────────────────────────

CFD取引の主要他社では100種類以上の銘柄がありますが、初心者の方は

どれがいいか迷ったり、玄人向きの銘柄に手を出して、余計な損をする

リスクも可能性も高まります。

DMM CFD の取り扱い株価指数銘柄は、目移りしないシンプル4銘柄!!

=======================================================

┌─┐

│3│取引手数料は0円の「低コスト」

└───────────────────────────────

DMM CFD のスプレッドは、業界最狭水準!!

=======================================================

┌─┐

│4│CFD取引の内容等を十分にご理解ください!!

└───────────────────────────────

インデックス投資は魅力ですが、「レバレッジ」と「利定/損切」は、

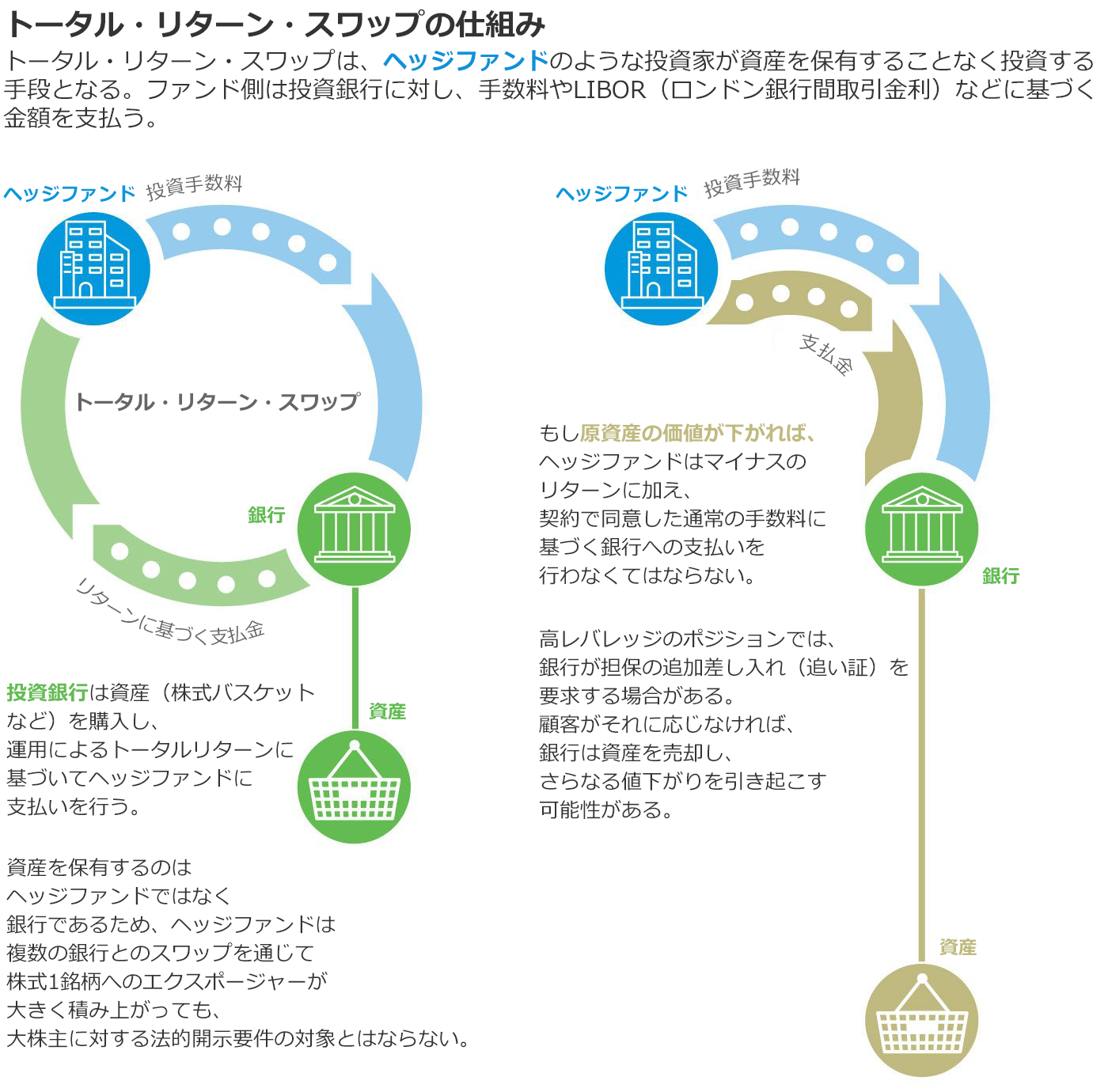

十分にご理解ください。下の動画もご参考に!!「アルケゴス・ショック」を忘れるな、です!

=======================================================